끄적끄적🖋

영업이익과 당기순이익이 연속 적자인 기업과 연달아 증자하는 기업은 거르자.

투자 보고서는 회사 전망 자료에 의존하기 때문에, 대신 감사 보고서를 보는 게 좋다.

애널리스트가 회사를 분석하기 위해선 회사로부터 많은 협조를 받아야 하기에, '매도' 의견을 쉽게 낼 수 없다고 한다. 한경 컨센서스에 들어가 직접 확인해보니, 'Buy'와 'Not Rated'를 제외하고는 '매도'와 관련한 의견은 정말로 찾아볼 수 없었다.

애널리스트의 자질을 떠나, 어쩔 수 없는 국내 주식시장의 환경으로 인해, 투자 보고서를 기반으로 한 주식 투자는 그다지 좋은 방법은 아닌 것 같다.

'수익'을 내기 위해선 '손실'을 피해야 한다.

주식의 목표 수익률은 저마다 다르겠지만, 은행의 금리를 생각하면 편하다. 고로 현재는 연 7-10%가 적당하다.

감사가 이루어지지 않은 공시 내용은 절대 신뢰해선 안 된다.

공시 내용에는 어느 정도(?) 기업의 의도가 숨겨 있기에, 기재된 수치들을 마냥 믿는 건 위험하다. +로 기재된 값들이 감사 이후에 -로 바뀌는 경우가 많기 때문에!

사람들은 재무제표를 보지 않는다.

4년 연속 영업손실이 발생하면 관리 종목으로 지정된다.

관리 종목에서 벗어나지 못하면 상장폐지가 된다(제약회사와 같이 기업 특성에 따라 달라질 순 있다).

마음 편히 3년 연속 영업손실 발생 기업 ❌

3년 연속 영업손실이 발생하더라도, 그다음 해에 해당 기업이 괄목할 만한 성장을 낼 수도 있다. 그렇지만 그런 케이스를 일일이 분석하기도 어렵고, 그냥 마음 편히 3년 연속 영업 손실이 발생한 기업들은 미리 거르는 게...

자회사의 실적이 올라가면, 모회사의 실적도 올라간다.

핵심핵심🍒

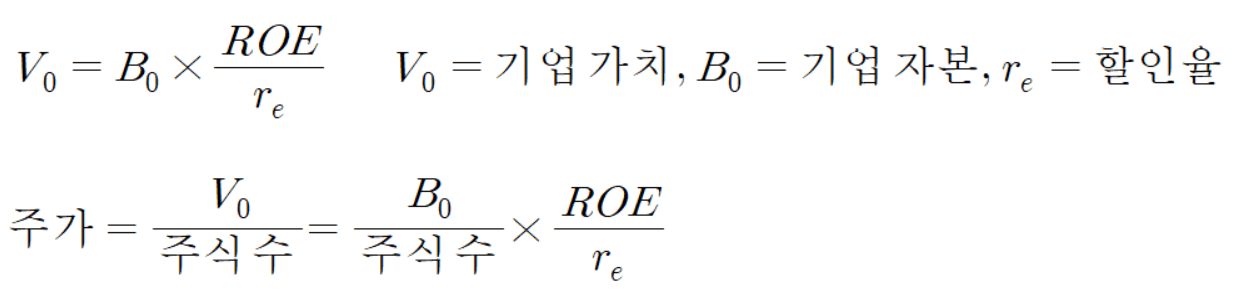

이것 때문에 이 책을 보았다 해도 과언이 아니다, 바로 목표주가(적정가) 산정식!

식의 의미는 현재 기업의 자기 자본과, 자기 자본을 투자했을 때 BBB- 5년 만기 회사채 대비 얻을 수 있는 수익을 더한 값이 기업의 가치라는 뜻이며, 이는 곧 회사채를 사는 것보다 이 기업에 투자하면 얼마만큼의 수익을 더 얻을 수 있는가를 의미한다. BBB- 등급의 할인율을 사용하는 것도 바로 이 때문!

위 식을 이용하여 네이버의 목표주가를 계산해보면,

# ROE(자기 자본 이익률) = 당기순이익 / 평균 자본

# 평균 자본 = (기초 자본 + 기말 자본) / 2

- 자본총계(지배주주지분) : 73,672(2020/12)

- ROE(%) : 106.68%(2021/12(E))

# 예상 ROE가 없다면, ROE 추세에 따라 마지막 값을 선택하거나, 아래와 같이 가중평균을 이용하여 산정한다.

(12.97% x 1 + 10.56% x 2 + 15.21% x 3) / 6 = 13.27%

- 발행주식수(보통주) : 164,263,395(2020/12)

- BBB- 등급 5년 만기 회사채 수익률 = 8.79%(2021/11)

목표주가 = 7,367,200,000,000 / 164,263,395 x 106.68% / 8.79% = 544,321원

네이버의 현재(2021/11/25) 주가가 397,000원인 것에 비해 37%나 높은 액수이다. 하지만 위 목표주가는 회사의 초과이익이 지속한다고 가정했을 때 산정되는 금액이기에, 회사의 초과이익이 감소하는 경우, 예로 연 10%씩, 20%씩 감소하는 경우도 추가로 산정하여 함께 고려해주어야 한다.

위의 지속계수(ω)에 따른 기업가치를 산정하는 식은 아래와 같다.

기업가치 = 자기자본 + 초과이익 x ω / (1 + 할인율 - ω)

# 초과이익 = 기업가치 x (ROE - 할인율)

# 초과이익이 지속하는 경우의 지속계수(ω)는 당연히 1이다.

ω = 0.9일 때 기업가치 : 73,672억 + 7,211,752,080,000 x 0.9 / (1 + 0.0879 - 0.9) = 41,909,918,850,452

ω = 0.8일 때 기업가치 : 73,672억 + 7,211,752,080,000 x 0.8 / (1 + 0.0879 - 0.8) = 27,406,802,862,104

이를 목표주가로 계산하면,

ω = 0.9일 때 목표주가 : 41,909,918,850,452 / 164,263,395 = 255,138

ω = 0.8일 때 목표주가 : 27,406,802,862,104 / 164,263,395 = 166,846

초과이익이 지속하는 경우와 10%씩 감소하는 경우, 그리고 20%씩 감소하는 경우의 목표주가를 산정하고 나면, 현재 주가와의 비교를 통해 해당 종목의 시장 평가 정도를 가늠해볼 수 있다.

| 초과이익 | 적정주가 | 판단 |

| 지속 | 544,321원 | 매도가격 |

| 10%씩 감소 | 255,138원 | 적정가격 |

| 20%씩 감소 | 166,876원 | 매수가격 |

위 표를 활용한 저자의 투자 방법으로 네이버에 투자한다면,

현재 주가가 170,000원 근처이면 저평가 주식이라 판단하여 매수,

이후 255,000원 정도까지 오르면 1/3을 매도,

그리고 544,000원이 되면 나머지 절반을 매도한 뒤,

주가 추이를 지켜본다.

금리와 ROE에는 언제든 변화가 생길 수 있기에, 처음에 산정한 목표주가로만 판단하면 위험할 수 있으므로, 변화에 맞춰 목표가격을 재산정하면서 지속적인 모니터링이 필요하다고, 저자는 강조한다.

생각생각🤔

재무제표는 투자하기 위험한 종목을 필터링하기 위함이지, 좋은 종목을 찾기 위함은 아닌 것 같다. 목표주가를 산정하여 투자하는 방법도 좋지만, 영업이익과 당기순이익이 연달아 감소하는 기업만 필터링하더라도 투자에 큰 도움이 되지 않을까 싶다.

결론결론🎀

이사님의 추천으로 읽게 된 책으로, 이전에 보았던 책들과는 다르게 시장의 전반적인 상황보다 기업의 재무에 초점을 두어 설명하는 점이 꽤나 만족스러웠다. 실제 기업의 재무제표라는 점이 특히. 그밖에, 직전에 배운 내용을 독자가 스스로 체득할 수 있게끔 부가적인 설명 없이 같은 상황, 다른 기업의 재무제표만을 보여주는 부분도 흥미롭고 유익했던 것 같다.

그나저나 위의 값들을 제대로 계산했는지 모르겠네, 뭐, 맞겠지🤣🤣🤣

끗!

'책' 카테고리의 다른 글

| 불편한 편의점 (0) | 2021.12.18 |

|---|---|

| 죽여 마땅한 사람들 (0) | 2021.12.05 |

| 혼자라는 건 (0) | 2021.11.07 |

| 세상의 중심에서 사랑을 외치다 (0) | 2021.11.07 |

| 서른, 인맥이 필요할 때 (0) | 2021.10.24 |

댓글